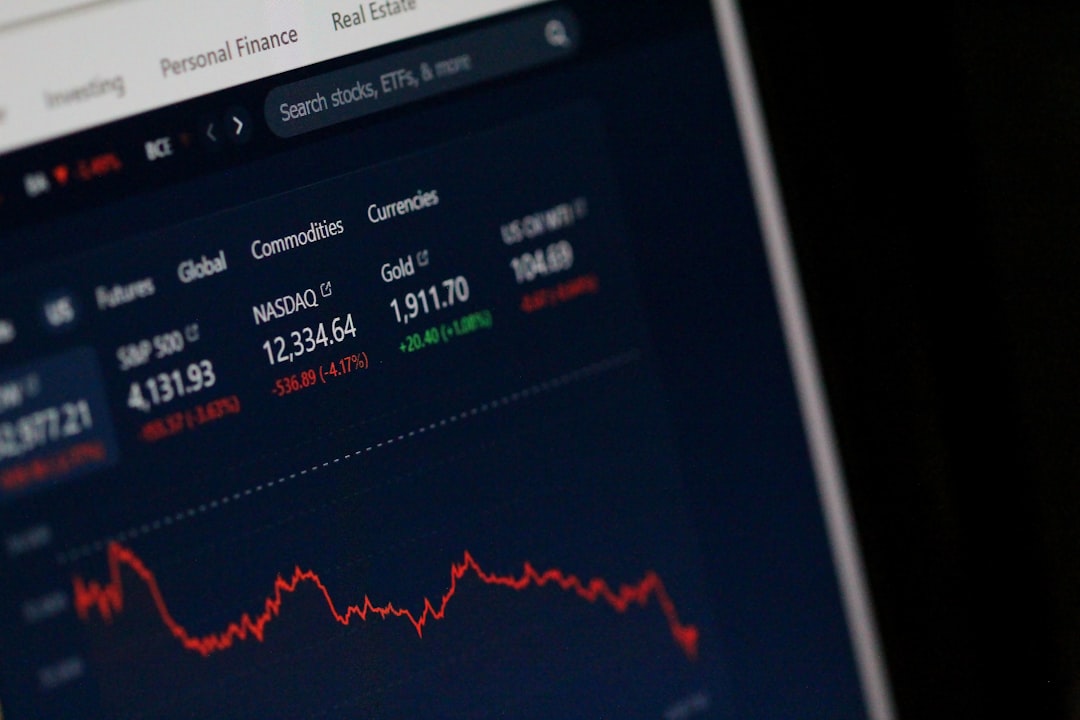

Период экономической нестабильности и высокой волатильности на финансовых рынках представляет как вызовы, так и возможности для инвесторов. Как защитить свои активы и продолжать получать прибыль даже в турбулентные времена? В этой статье мы рассмотрим эффективные инвестиционные стратегии, которые помогут вам успешно маневрировать на американском рынке в 2024 году.

1. Стратегическая диверсификация активов

Один из фундаментальных принципов инвестирования – "не кладите все яйца в одну корзину" – становится особенно актуальным в периоды нестабильности. Однако в 2024 году традиционная диверсификация должна приобрести более стратегический характер.

Эффективная диверсификация в текущих условиях включает:

- Распределение по классам активов – оптимальный баланс между акциями, облигациями, недвижимостью и альтернативными инвестициями

- Географическую диверсификацию – распределение инвестиций между различными регионами и странами для снижения страновых рисков

- Секторальную диверсификацию – инвестиции в разные отрасли экономики, уделяя особое внимание секторам с антициклическими характеристиками

По данным исследования Morgan Stanley, портфели с хорошо сбалансированным распределением активов между различными секторами и географическими регионами показали снижение волатильности на 25-30% в периоды рыночной турбулентности.

Рекомендация:

Пересмотрите структуру своего портфеля и убедитесь, что ваши инвестиции распределены между 7-10 различными классами активов, включая как традиционные, так и альтернативные инвестиции.

2. Защитные активы как страховка портфеля

В периоды высокой волатильности защитные активы становятся важным элементом сбалансированного инвестиционного портфеля. Они могут служить своеобразной "страховкой", помогая смягчить удары рыночных колебаний.

К наиболее эффективным защитным активам в 2024 году относятся:

- Государственные облигации США – особенно краткосрочные казначейские векселя, предлагающие стабильную доходность

- Акции компаний из сектора базовых потребительских товаров – бизнес, который остается стабильным независимо от экономического цикла

- Акции компаний коммунального сектора – предприятия с регулируемыми тарифами и стабильными денежными потоками

- Золото и другие драгоценные металлы – традиционная защита от инфляции и геополитических рисков

Исследования показывают, что добавление 10-15% защитных активов в инвестиционный портфель может снизить его общую волатильность на 20% без существенного снижения долгосрочной доходности.

3. Стратегия поэтапного инвестирования

В условиях нестабильности рынка поэтапное инвестирование (Dollar-Cost Averaging, DCA) является разумной стратегией для снижения влияния рыночной волатильности. Этот подход предполагает регулярное инвестирование фиксированной суммы независимо от текущего состояния рынка.

Преимущества стратегии DCA:

- Снижение риска неудачного выбора времени входа на рынок

- Автоматическое приобретение большего количества акций при снижении цен

- Дисциплинированный подход к инвестированию, исключающий эмоциональные решения

Пример:

Инвестор, который использовал стратегию DCA и вкладывал по $1,000 ежемесячно в индекс S&P 500 на протяжении последних 10 лет (включая периоды высокой волатильности 2020 года), получил среднегодовую доходность около 10.5%, в то время как среднерыночная доходность составила 9.8%.

4. Инвестиции в компании с сильным балансом

В периоды экономической нестабильности компании с сильным финансовым положением имеют больше шансов не только выжить, но и укрепить свои позиции на рынке. При выборе акций для инвестирования в 2024 году особое внимание следует уделить следующим факторам:

- Низкий уровень долга – компании с низким соотношением долга к EBITDA имеют больше гибкости в управлении капиталом

- Стабильные денежные потоки – бизнес-модели, генерирующие предсказуемый денежный поток даже в периоды спада

- Высокие маржи прибыли – компании с высокой маржой имеют больше пространства для маневра при увеличении затрат

- Рыночная власть – компании с сильными брендами и лояльной клиентской базой могут легче переносить экономические трудности

Исследование, проведенное Goldman Sachs, показало, что во время экономических спадов компании с наиболее сильными балансовыми показателями в среднем превосходят рынок на 15-20%.

5. Альтернативные инвестиции для диверсификации

Традиционная формула "60/40" (60% акций и 40% облигаций) может быть недостаточно эффективной в текущих условиях. Добавление альтернативных инвестиций в портфель помогает снизить корреляцию активов и повысить устойчивость портфеля к рыночным колебаниям.

Перспективные альтернативные инвестиции в 2024 году:

- REIT (инвестиционные фонды недвижимости) – особенно в секторах складской и промышленной недвижимости

- Инфраструктурные проекты – инвестиции в энергетическую и транспортную инфраструктуру

- Фонды прямых инвестиций – для квалифицированных инвесторов с долгосрочным горизонтом

- Товарные активы – включая сырьевые товары и драгоценные металлы

Оптимальная доля альтернативных инвестиций в портфеле может составлять от 10% до 25% в зависимости от индивидуального профиля риска инвестора.

Заключение

Нестабильность на финансовых рынках не должна стать причиной для полного отказа от инвестиций. Напротив, разумно выстроенная инвестиционная стратегия, адаптированная к текущим условиям, может не только защитить ваш капитал, но и создать возможности для его роста.

Ключевые принципы успешного инвестирования в 2024 году:

- Стратегическая диверсификация по различным классам активов, секторам и географическим регионам

- Включение защитных активов в портфель для снижения общей волатильности

- Использование стратегии поэтапного инвестирования для снижения влияния рыночных колебаний

- Фокус на компании с сильным финансовым положением и устойчивыми бизнес-моделями

- Разумное использование альтернативных инвестиций для дополнительной диверсификации

Помните, что успешное инвестирование – это марафон, а не спринт. Терпение, дисциплина и долгосрочный подход остаются ключевыми факторами успеха независимо от текущего состояния рынка.